国民健康保険税

国民健康保険税とは?

国民健康保険はさまざな場面で医療費の負担を軽くし、みなさんの生活を支えてくれます。こうした医療費の大切な財源となっているのが国保税です。国保税を納めることは、健康な毎日を支えるための投資です。国保税の納付について理解し、きちんと納期内に納めるように、心がけましょう。

1 国保税の内訳

40歳未満の人と65歳以上74歳までの人

国保税は、医療分及び後期高齢者支援金分の合計となります。

*65歳以上の人は、第1号被保険者として介護保険料を別に納付していただきます。

詳しくは、介護保険料のページをご覧下さい。

40歳から64歳の人(介護保険の第2号被保険者)

国保税は、医療分、後期高齢者支援金分及び介護分(第2号被保険者分の介護保険料)の合計となります。

*同じ世帯の40歳から64歳までの人以外の所得などは、介護分の計算に含まれません。

2 国保税の税率

加入者ごとに医療分、後期高齢者支援金分及び介護分について、合計したものが国保税になります。

- 所得割額 所得に応じて計算

- 均等割額 加入者数に応じて計算

平等割額 1世帯にいくらと計算

*平成30年度の国保税の計算から、資産割額は廃止となりました。国保税の税率 令和7年度 医療分 後期分 介護分 所得割額 6.8% 2.5% 1.7% 均等割額 20,400円 8,400円 9,000円 平等割額 17,400円 6,600円 4,800円 限度額 65万円 24万円 17万円

*税率は令和6年度と変更ありませんが、限度額について、後期分は22万円から24万円に変更となりました。

(1) 国保税(医療分)の算定方法

加入者全員(擬制世帯主を除く)にかかります。

*記載の税率は、令和7年度のものです。

1.所得額割 {前年中(令和6年分)の総所得金額等-基礎控除額430,000円} × 税率6.8%

※前年の合計所得金額が2,400万円を超える場合、基礎控除額は下表のとおり段階的に引き下げとなり、2,500万円を超えるとなくなります。

2.均等額割 20,400円 × 被保険者数

3.平等額割 1世帯につき17,400円

基礎控除額は下表のとおりです。(後期高齢者支援金分と介護分も同様です。)

| 前年の合計所得金額 | 基礎控除額 |

| 2,400万円以下 | 43万円 |

| 2,400万円を超え、2,450万円以下 | 29万円 |

| 2,450万円を超え、2,500万円以下 | 15万円 |

| 2,500万円を超える | なし |

(2) 国保税(後期高齢者支援金分)の算定方法

加入者全員(擬制世帯主を除く)にかかります。

*記載の税率は令和7年度のものです。

- 所得額割 {前年中(令和6年分)の総所得金額等-基礎控除額430,000円} × 税率2.5%

- 均等額割 8,400円×被保険者数

- 平等額割 1世帯につき6,600円

(3)国保税(介護分)の算定方法

40歳以上65歳未満の人が対象となります。

*記載の税率は、令和7年度のものです。

- 所得額割 {前年中(令和6年分)の総所得金額等-基礎控除額430,000円} × 税率1.7%

- 均等額割 9,000円×人数

- 平等額割 1世帯につき4,800円

3 国保税の計算例

上記の国民健康保険の医療分、後期高齢者支援金分及び介護分を合計したものが、国民健康保険税の年税額です。

* 計算の結果、100円未満の端数が生じた場合は切り捨てとなります。

- パターン1⇒30歳代の1人世帯、給与収入400万円(所得276万円)の場合

医療分196,200円+後期分73,200円=合計 269,400円

- パターン2⇒40歳代の夫と妻、未就学児に該当しない子ども2人の合計4人世帯、夫の営業所得300万円、妻のパート収入100万円(所得45万円)の場合

医療分275,100円+後期分104,900円+介護分66,800円=合計 446,800円

*未就学児とは、6歳に達する日以後最初の3月31日以前である被保険者のことをいいます。

- パターン3⇒夫婦(65歳から74歳)の2人世帯、夫の年金200万円(所得90万円)、妻の年金75万円(所得0円)の場合

医療分61,000円+後期分23,400円=合計 84,400円

*この場合、後述の均等割と平等割の5割軽減が適用となっています。

4 国保の加入月と税額

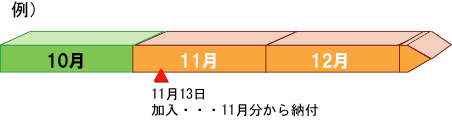

(1)年度の途中で加入した場合

加入した月の分から月割りで納付

(2)年度の途中で脱退した場合

脱退する月の前月分までを月割で納付

(3)加入の届け出が遅れた場合

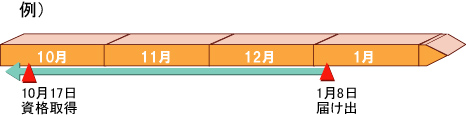

国保税は資格を取得した月の分から納めますので、届け出が遅れても、資格取得時点までさかのぼって納めます。

国保税は、届け出が1月であっても、資格を取得した10月分から翌年3月分までを納めます。この場合、納期は、最終納期の第8期しかないため、6か月分を1回で納税することになります。

(4)他の市区町村から転入したとき

転入した人は、国保税を算定する基礎となる前年の所得金額が不明のため、転入前の市町村に問い合わせます。したがって、所得金額が判明してから、国保税が追加される場合があります。

(5)年度の途中に40歳になるとき

介護保険第2号被保険者となる40歳の誕生日が属する月(1日が誕生日の場合は前月)の分から介護分が発生します。

(6)年度の途中に65歳になるとき

介護保険の第1号被保険者となる65歳の誕生日が属する月(1日が誕生日の場合は前月)の分から「介護保険料」が賦課されます。その前月の分まで国保税の介護分を納めます。

5 国保税の軽減

低所得世帯に対する軽減

次に該当する場合は、均等割と平等割が以下の割合で軽減されます。

7割軽減

軽減判定所得が、43万円+10万円×(給与所得者等の数-1) 以下

5割軽減

軽減判定所得が、43万円+10万円×(給与所得者等の数-1)+305,000円×被保険者及び特定同一世帯の所属者数 以下

2割軽減

軽減判定所得が、43万円+10万円×(給与所得者等の数-1)+560,000円×被保険者及び特定同一世帯の所属者数 以下

※軽減判定所得とは、世帯の総所得金額(擬制世帯主の所得を含む。)の合計額です。65歳以上の公的年金受給者はさらに15万円が控除されます。

特定同一世帯の所属者とは、国保被保険者から後期高齢者医療保険の被保険者になった人を言います。

※給与所得者等の数とは、次のいずれかの条件を満たす者の合計数のことで、いない場合は1とします。

・給与収入額が55万円を超える者

・公的年金等の収入額が、65歳未満の場合は60万円を超える者、65歳以上の場合は125万円を超える者

単身世帯の場合は本人のみの所得、複数世帯の場合は本人以外にも世帯主の所得と世帯内の他の被保険者の所得の合計額によって軽減判定所得を行います。世帯主及び被保険者に未申告者がいる場合、軽減が受けられなくなります。

未就学児軽減

令和4年度から、未就学児の国保税の均等割額について2分の1が減額されます。

- 対象者

国民健康保険に加入する未就学児(6歳に達する日以後最初の3月31日以前である被保険者)

- 軽減額

対象者の均等割額の2分の1を軽減します。上記の低所得世帯に対する軽減が適用されている場合は、当該軽減後の2分の1を減額します。

- 手続き

手続きは不要です。

産前産後期間の軽減

令和6年1月から、出産する予定または出産した国民健康保険に加入されている方の、産前産後の一定期間の国民健康保険税に係る所得割額および均等割額が軽減されます。

詳しくは下記リンクをご覧ください。

6 国保税の減免

- 結核予防法又は精神保健及び精神障害者福祉に関する法律による措置入院

- 18歳未満の納税義務者

- 災害による住宅、家財の損失

- 納税義務者又は世帯員の収監

- 旧被扶養者減免(社保等の被保険者が75歳となり、国保に加入した旧被扶養者。ただし、旧被扶養者の年齢は65~74歳の人に限ります。)

7 国保税の納付について

国保税の納税義務者は、世帯主です。世帯主が職場の健康保険に加入もしくは後期高齢者医療の被保険者等となっている場合であっても、世帯内に国保の加入者がいる場合は、擬制世帯主として課税されます。

- 納税通知書は、7月中旬に納税義務者宛てに送付します。

- 特別徴収(年金天引き)に関する通知も、7月中旬に納税義務者宛てに送付します。

納め方

国保税の納め方は、普通徴収(納付書または口座振替による納付)と特別徴収(年金天引き)の2種類があります。

普通徴収(納付書や口座振替による納付)による納税

7月から翌年2月までの8回で納付していただきます。納付書で納めるか、口座振替をご利用ください。

*一部に、普通徴収が3期までで10月から特別徴収(年金天引き)に切り替わる人がいます。

口座振替の原則化

令和6年12月1日から市税などの公金納付方法は、口座振替による納付が原則となりました。

詳しくは下記リンクをご覧ください。

特別徴収(年金天引き)による納税

対象となるのは、次の条件を全て満たす人です。

- 世帯内の国保被保険者全員が65歳以上75歳未満の世帯の世帯主(擬制世帯を除く。)

- 年額18万円以上の年金を受給している

- 国民健康保険税及び介護保険料との合算額が天引き対象の年金受給額の2分の1を超えない

*ただし、年度途中で75歳になる人は、普通徴収になります。

国保税の支払い方法の変更について

「年金天引きでのお支払い」から「口座振替」に変更できます。

支払い方法の変更を希望される場合は、市役所納税課(2階2番窓口 電話0289-63-2116)で下記のものをご持参の上、お手続ください。

- 手続に必要なもの 国民健康保険の保険証または資格確認書等、振替口座の通帳、通帳印

8 国保税を滞納すると

特別な理由もなく保険税を納めない人には、納めている人と公平さを保つため、次のような措置がとられることになります。うっかり納め忘れることがないよう、注意しましょう。

- 督促を受け、督促手数料が加算されます。

- 法律の定めるところにより、延滞金が加算される場合があります。

- 納期限から1年間経過しても滞納を続けていると、療養の給付等に代えて、特別療養費の対象になります。

- 納期限から1年6か月経過して滞納を続けていると、国保の給付(医療費、高額療養費等)の全部又は一部が差し止められます。

- さらに滞納が続くと、国保の給付の全部又は一部が滞納している保険税に充てられます。

この他、財産の差し押さえなどの滞納処分を受ける場合があります。